Fuente: Ambito – El Mercado de Capitales resulta un mecanismo muy eficiente para el financiamiento Pyme. Cuenta con algunas características que lo hacen conveniente y es considerado una alternativa adicional interesante para aquellas pymes o emprendedores que tengan una necesidad de financiación.

Actualmente en día el Mercado de Capitales resulta un mecanismo muy eficiente para el financiamiento Pyme. Cuenta con algunas características que lo hacen conveniente y es considerado una alternativa adicional interesante para aquellas pymes o emprendedores que tengan una necesidad de financiación, como puede ser: agrandar una planta, generar capital de trabajo, obtener insumos, comprar maquinaria o mercadería, entre otras.

Algunas de las ventajas más relevantes de financiarse en el Mercado de Capitales para Pymes son, en primer lugar, la certeza de que es una alternativa transparente ya que el Mercado donde se negocian los instrumentos de financiamiento pyme publica todos los días las tasas en cada plazo, y de acuerdo con cada tipo de instrumento, remarcó un informe de BYMA.

Es una tasa de financiamiento competitiva porque los instrumentos se descuentan en el Mercado en la modalidad de subasta, la cual garantiza la prioridad precio – tiempo de las órdenes de compra, asegurando la mejor tasa para la Pyme con absoluta transparencia.

Por otro lado, las pymes cuentan con un asesoramiento para poder operar en el Mercado a través del contacto con una ALYC u agente de bolsa que brinda todo soporte para que la financiación se ajuste a la necesidad del emprendedor.

Por último, y no menos importante ventaja es que son operaciones 100% online. Los instrumentos digitales como el Echeq, el Pagaré Electrónico y la Factura de Crédito Electrónica, le permiten a la pyme obtener financiamiento en el Mercado de Capitales desde cualquier lugar del país de una manera ágil y segura, eliminando costos operativos y de gestión.

Todos estos instrumentos están disponibles en la plataforma online EPYME de Caja de Valores, la entidad depositaria del Grupo BYMA. Es de acceso gratuito y a través de ella las PYMES pueden financiarse en el Mercado de Capitales con un simple clic. Está desarrollada con tecnología blockchain y es el nexo que permite ingresar los Echeqs desde el Banco a su ALYC, y generar Pagarés digitales para también negociarlos a través de su ALYC.

Echeqs

El instrumento más utilizado es el Echeq, un cheque electrónico que puede ser propio, o recibido en parte de pago por algún cliente el cual tuvo un crecimiento exponencial de los montos ingresados en la custodia de Caja de Valores desde enero de 2022. El descuento de cheques representa el instrumento predominante del financiamiento PYME en el Mercado. El cheque puede tener hasta 360 días de plazo.

En julio 2022 se encuentra el pico máximo respecto al monto ingresado desde el lanzamiento del instrumento, que alcanzó los $36.314.444.516, pero no no así en la cantidad, lo cual se dio en junio 2021. En marzo, el importe ingresado aumentó un 47,87% y en junio un 27,26%. Si realizamos comparación de enero y julio, lo ingresado en el primer mes del año y el pico, el crecimiento fue de un 87%.

ECHEQ.jpg

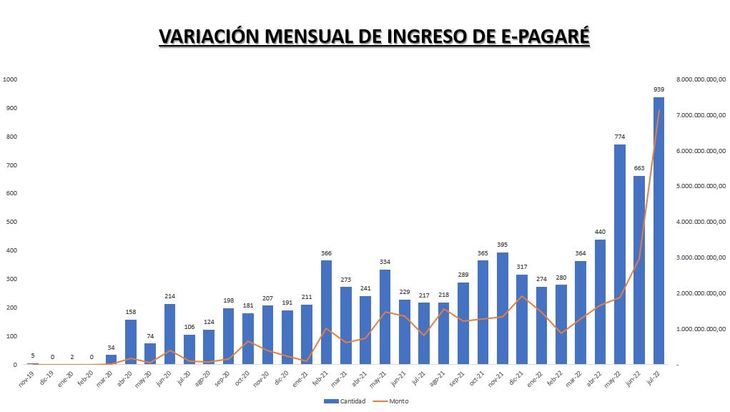

El Pagaré Digital también es un instrumento utilizado, aunque en menor medida que el Echeq. Sin embargo, este último año viene reflejando un crecimiento considerable respecto de mismo período del año anterior. El plazo puede ser de hasta 3 años, con lo cual permite un financiamiento a mayor plazo. La ventaja que ofrece este instrumento es que puede emitirse tanto en pesos como en dólares (este último, pagadero en pesos al tipo de cambio que se haya seleccionado al momento de su emisión).

Hubo un crecimiento exponencial en julio 2022, pero el crecimiento en cantidad se ve desde febrero desde este mismo año. En julio 2022 tuvo lugar el pico máximo de ingreso de cantidad y monto, desde el lanzamiento del instrumento. Comparando enero y julio, lo ingresado en el primer mes del año y el pico, el crecimiento fue de un 271%. La comparación siempre es con respecto al mes anterior, con lo cual el crecimiento es muy exponencial.

PAGARE.jpg

Factura de Crédito Electrónica

La Factura de Crédito Electrónica se comenzó a operar hace poco más de un año y está orientado a que los proveedores de grandes empresas puedan financiarse con la misma facturación, sin necesidad de un instrumento adicional. Es un financiamiento de corto plazo, típicamente de 45 días.

La FCE ha tenido un crecimiento importante en los últimos meses y algunas de las razones son las siguientes: FCE tiene un costo más accesible y equivale al efectivo. Resulta útil porque permite que las pymes puedan convertirlas en efectivo de forma simple y online, sin necesidad de esperar los plazos de pagos de sus grandes clientes.

¿Cómo funciona? Según lo autoriza AFIP, una pyme debe emitir una factura de crédito electrónica a una empresa grande. El receptor tendrá 25 días para rechazarla, observarla o aceptarla: una vez admitida, se convierte en documento ejecutable, es decir, descontable tal cual sucede con un cheque, en bancos, financieras, plataformas de negociación y mercado de valores, de manera simple, rápida y online.

Además, es negociable y deslinda al emisor. Por ejemplo, si quien compró este documento (por lo general, inversores institucionales), pasada la fecha estipulada no logra cobrarlo, sólo podrá reclamarle al pagador, o sea, la empresa cliente a la que inicialmente la pyme proveedora se la emitió.

En el inicio de 2022 tuvo lugar una caída en el monto ingresado con respecto al último mes del año anterior. A partir de mayo, se dio un crecimiento exponencial tanto en monto como en cantidad. En este último mes se pudo ver el pico máximo de ingreso de monto y cantidad, desde el lanzamiento del instrumento. Comparando enero y julio, lo ingresado en el primer mes del año y el pico, el crecimiento fue de un 169%.

fce.jpg

Cada uno de estos instrumentos colabora con necesidades distintas y resulta ser más eficaz dependiendo del escenario. La definición del instrumento más útil se basará en la necesidad del emprendedor o pyme: monto requerido, plazo de financiamiento (por lo general, a mayor monto financiado se necesita mayor plazo), tasas, entre otros factores.